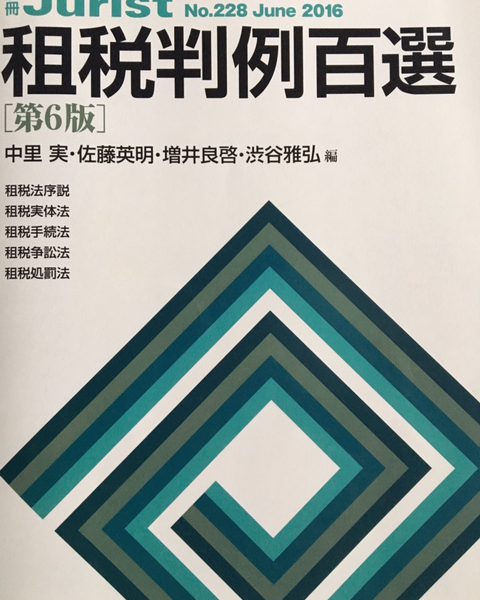

私が所属している全国女性税理士連盟の京滋ブロックでは、「租税判例百選」という本の判例を担当者が発表し、同志社大学法学部教授の田中治先生に解説をしていただくという勉強会を月1回ほど行っています。

昨日は私がその発表担当にあたっていました。

テーマは「無利息融資と法人税法22条2項 ~清水惣事件」(大阪高裁昭和53年3月30日判決)でした。あぁ難しかった~(^^;

☆概要☆

・法人Xは、子会社Tの事業達成を援助する目的で、無利息でお金を貸しました。法人Xは利息をもらっていないので、この貸付については税金を払いませんでした。

・しかし税務署Yは、法人Xが実際に利息を受取っていなくても、子会社Tから利息を受取って、それを子会社Tに寄付したのと同じことだと主張しました。ここまでなら、プラスマイナス0で法人Xには税金がかかりません。けれども、寄付金には全額は損金(会計の費用にあたる)にしてもらえないという決まりがあります。その結果、法人Xは無利息でお金を貸したのに、この貸付について税金を支払うことになったのです。

・ちなみに、ただでお金を借りた子会社Tの方には税金がかかりません。

☆説明☆

利息をもらわずにお金を貸したのに、貸したほうに税金がかかって、借りた方に税金がかからないなんて、おかしい!と普通の感覚では思います。

ただ、この法人Xが儲かっている会社で、子会社Tが赤字会社だとしたら・・・。

法人Xがお金を銀行に預けて利息を受取ったら、それに対して税金(法人税)がかかります。でも、子会社Tがこのお金を銀行に預けて利息を受取っても、赤字会社なので税金はかかりません。

法人Xは子会社Tに無利息融資をすることで、所得を振り替えて支払う法人税を減らそうとした、とも考えられるのです。

この判決では、法人Xの子会社Tへの貸付金の利息相当額は、法人税法22条2項の「無償による役務の提供」にあたって益金(会計上の収益)となり、また、法人税法37条7項の「経済的な利益の無償の供与」にあたるとして寄付金とされ、寄付金のうち損金に入れてもらえない部分について、税金を支払うという結果になりました。

しかし、なぜ利息相当額が22条2項にあてはまり、37条7項の寄付金にあてはまるのかについては、裁判所の説明も幾通りかあって、正直こじつけのような箇所もあります。

またこれとは異なる学説上の考え方もあるのです。あ~、ややこしい。

☆感想☆

税金の世界には、必ずこれが答えというのが無いことが多く、普通の感覚では税金がかからないじゃないの?と思うところに課税されるケースも多々あります。

今回の事例は高裁判決でしたが、最高裁判決が出ると、たとえ疑問を感じる判決であっても、実務では従わざるを得ません。少なくとも次の最高裁判決が出るまでは。

判例の勉強会では、「こんなのレアケースだな」と思う事例もありますが、今回の「親会社から子会社への無利息融資」は、よく行われていることだと思います。

税理士は多くの判例にあたっておくことが大切だと改めて思った勉強会でした。